Ist die Fondsrente steuerlich absetzbar?

Ist die fondsgebundene Rentenversicherung steuerlich absetzbar?

Beiträge, die Sie für eine private Fondsgebundene Rentenversicherung (FRV) gezahlt haben, können Sie nicht steuerlich geltend machen und die Beiträge nicht als Sonderausgaben ansetzen. Die Beiträge zur fondsgebundenen Rentenversicherung sind somit nicht steuerlich absetzbar.

Anders verhält es sich bei Beiträgen zur fondsgebundenen Riester- oder Rürup-Rente. Diese können in der Steuererklärung angesetzt werden. Die Beiträge müssen Sie im Bereich der Riester- bzw. Basis-Rente nachweisen. Eine entsprechende Bestätigung erhalten Sie von Ihrem Versicherer. Bei Riester-Produkten können Beträge bis zu einer Summe von 2.100 Euro jährlich als Sonderausgaben in der Einkommensteuererklärung angesetzt werden. Die sich hieraus ergebenden Steuervorteile werden mit den gewährten Zulagen verrechnet.

Die Basisrente und die gesetzliche Rentenversicherung zählen zur Basisversorgung. Bei der Steuererklärung werden diese zusammengerechnet und für das Jahr 2024 bis zu einem Höchstbeitrag für Altersvorsorgeaufwendungen von 27.566 Eurobegünstigt (2023: 26.528Euro).

Wie ist eine Kapitalabfindung zu versteuern?

Steuerliche Vorzüge sind bei der Fondsgebundenen Rentenversicherung dennoch gegeben. Bei Wahl der Kapitalabfindung müssen Versicherungsnehmer unter bestimmten Voraussetzungen nur 50 Prozent der erwirtschafteten Erträge versteuern.

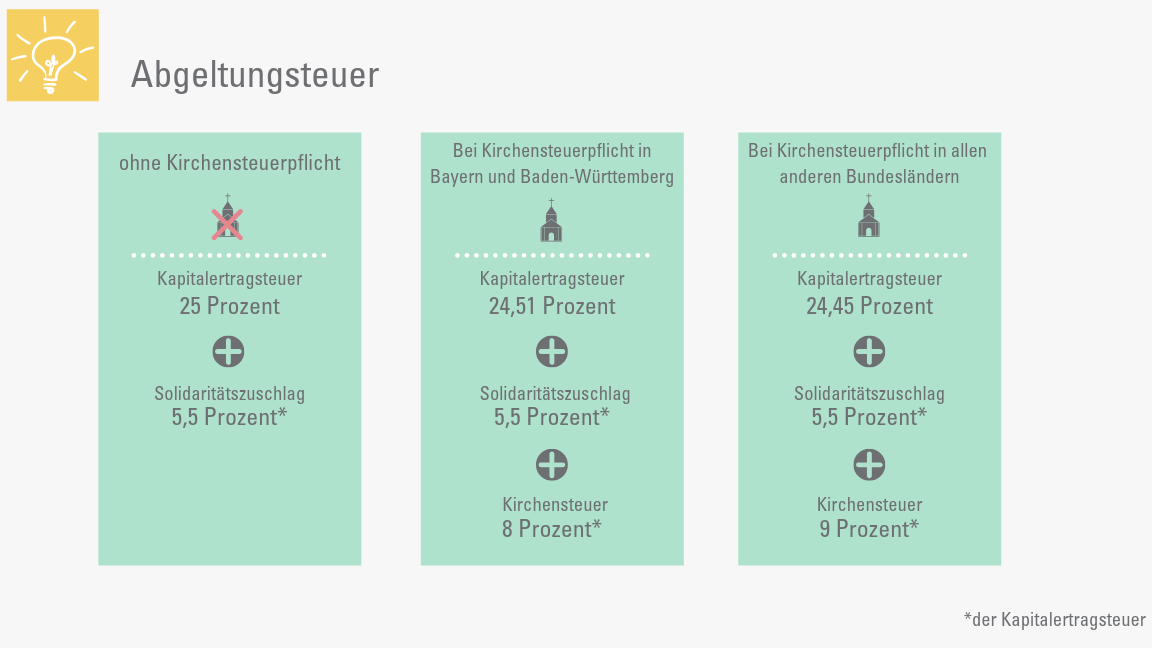

Vom Versicherer wird zunächst auf den kompletten Ertrag die Kapitalertragsteuer zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer einbehalten. Die Steuerschuld ist mit dem Einbehalt dieser Steuern grundsätzlich abgegolten (Abgeltungssteuer).

Über die Steuererklärung kann jedoch das Halbeinkünfteverfahren geltend gemacht werden. Damit Sie von dieser Regelung profitieren können, muss die Vertragslaufzeit Ihrer Fondsgebundenen Rentenversicherung mindestens zwölf Jahre betragen. Außerdem darf die Versicherungsleistung nicht vor Ablauf des 62. Lebensjahrs des Versicherten ausbezahlt werden. Versteuert wird in diesem Fall nur die Hälfte des Ertrages.

Wie werden Rentenleistungen versteuert?

Falls Sie sich für einen klassischen Rentenbezug in Form einer lebenslangen Rente entscheiden, werden die regelmäßigen, klassischen Renten Ihrer fondsgebundenen Rentenversicherung nur mit dem sogenannten Ertragsanteil besteuert (Ertragsanteilsbesteuerung). Die Höhe ist in einem Prozentanteil gesetzlich festgelegt (s. § 22 EStG) und sinkt mit zunehmendem Renteneintrittsalter. Für ein Renteneintrittsalter von 67 Jahren beträgt der Ertragsanteil beispielsweise 17 Prozent.

Rentenleistungen aus der gesetzlichen Rentenversicherung sind mit dem sogenannten Besteuerungsanteil zu versteuern. Dies gilt auch für Rentenleistungen aus der fondsgebundenen Rürup-Rente. Der Besteuerungsanteil steigt bei der gesetzlichen Rentenversicherung jährlich. Im Jahr 2025 liegt er für Neurentner bei 83,5 Prozent (2025: 83 Prozent). Rentenleistungen aus der fondsgebundenen Riester-Rente sind hingegen zu 100 % zu versteuern.

Die Versteuerung von Rentenleistungen erfolgt grundsätzlich im Rahmen der Einkommensteuerveranlagung des Versicherungsnehmers. Eine Steuerzahlung wird dann fällig, wenn das zu versteuernde Einkommen den Grundfreibetrag überschreitet. Dieser liegt im Jahr 2025 bei 12.096 Euro für Einzelpersonen und bei Zusammenveranlagung 24.192 Euro für Verheiratete und eingetragene Lebenspartner (2024: Ledige 11.784 Euro / Paare 23.568 Euro).

Für die Vollständigkeit und Richtigkeit dieser allgemeinen steuerrechtlichen Angaben können wir keine Gewähr übernehmen. Sie ersetzen nicht die im Einzelfall erforderliche steuerliche Beratung. Die Angaben beruhen auf den nach derzeitigem Stand (April 2024) geltenden Rechtsvorschriften; künftige Änderungen sind möglich.

Welche Auswirkung hat die Entscheidung zwischen Einmalbeitrag und lebenslanger Rente für die Steuer?

Die fondsgebundene Rentenversicherung der LV 1871

Beliebte Beiträge

Wichtiger Hinweis: Diese Informationen stellen keine steuerliche Beratung dar und erheben trotz größtmöglicher Sorgfalt bei Auswahl und Erstellung keinen Anspruch auf Vollständigkeit, Richtigkeit und Aktualität.