Was ist eine Berufsunfähigkeitsversicherung und was leistet sie?

Jeder vierte Arbeitnehmer wird im Laufe seines Berufslebens mindestens einmal berufsunfähig*. Wenn Sie Ihren Beruf aus gesundheitlichen Gründen nicht mehr ausüben können, unterstützt Sie die Berufsunfähigkeitsversicherung mit garantierten monatlichen Zahlungen.

Denn oft reicht die gesetzliche Erwerbsminderungsrente nicht aus, um den Lebensstandard aufrechtzuerhalten. Damit Sie also z.B. aufgrund einer plötzlichen Erkrankung nicht mit unzureichendem Einkommen dastehen, empfiehlt sich der Abschluss einer Berufsunfähigkeitsversicherung. Diese wird auch als BU-Versicherung oder kurz als BU bezeichnet.

Unabhängig von Alter oder Lebenssituation erhalten Sie die BU-Rente für die gesamte Dauer Ihrer Berufsunfähigkeit – maximal bis zum Ende der vereinbarten Leistungsdauer. Aufgrund der enormen finanziellen Entlastung ist die private Berufsunfähigkeitsversicherung eine der existenziell wichtigen Versicherungen für jeden Menschen.

*Quelle: „Deutsche Aktuare warnen vor Berufsunfähigkeits-Risiko" – Versicherungsbote 21.09.2021

Highlights unserer BU-Versicherung

Weitere Informationen zum Download

Berufsunfähigkeitsversicherung jetzt berechnen

Möchten Sie kompetent beraten werden?

Wir helfen Ihnen gerne:

Tobias Lanzinger

Kundenberater

Markus Pohlschröder

Kundenberater

Paulina Brod

Kundenberaterin

Frank Kohrt

Kundenberater

Rolf Witt

Kundenberater

Die Meinung der Experten:

Unsere Berufsunfähigkeitsversicherung im Überblick

Warum eine Berufsunfähigkeitsversicherung abschliessen?

„Berufsunfähig? Das passiert mir nicht, ich sitze doch nur im Büro“.

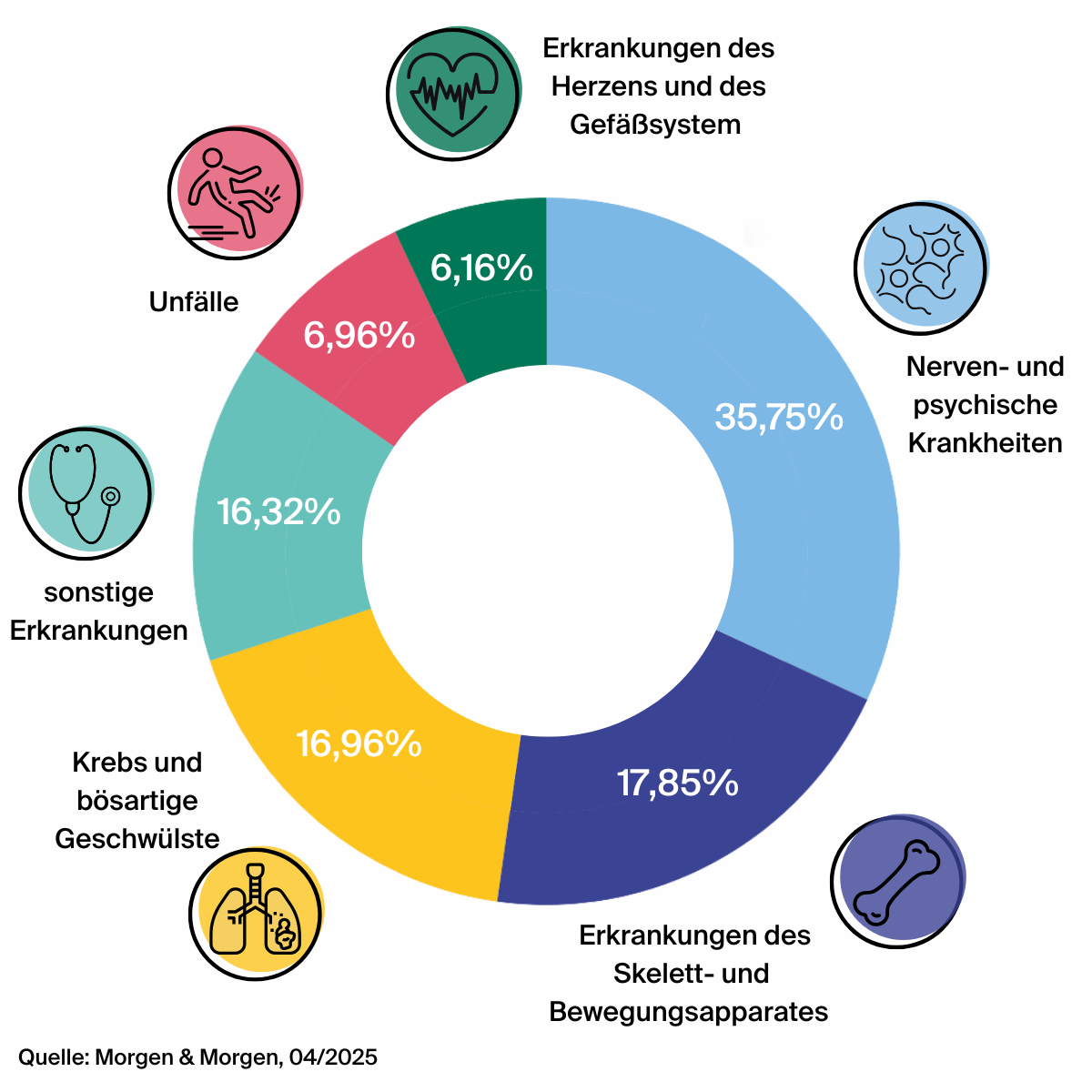

Diese Auffassung ist weit verbreitet, aber dennoch falsch. Heutzutage sind nicht Unfälle, sondern Nervenkrankheiten der häufigste Grund für eine Berufsunfähigkeit. Immer mehr Menschen scheiden wegen psychischer Erkrankungen wie Burnout oder Depressionen vorzeitig aus dem Berufsleben aus. Jeder vierte Arbeitnehmer wird im Laufe seines Arbeitslebens berufsunfähig, vorübergehend oder auch für immer. Wer dauerhaft erkrankt und nicht mehr arbeiten kann, gefährdet ohne Absicherung seine finanzielle Unabhängigkeit.

Weit verbreitet ist die Meinung, dass eine günstigere Unfallversicherung durchaus reichen würde, um sich auch gegen die finanziellen Folgen von Berufsunfähigkeit abzusichern. Statistisch gesehen wird Berufsunfähigkeit aber nur in 6,96 Prozent der Fälle durch einen Unfall ausgelöst, ganze 93,04 Prozent jedoch durch andere körperliche, psychische und sonstige Erkrankungen. Wer also beispielsweise nach einem Unfall schwerbehindert ist, wäre durch eine Unfallversicherung finanziell abgesichert. Wird eine Person hingegen krankheitsbedingt berufsunfähig, greift die Unfallversicherung nicht.

Für diese Fälle ist eine Berufsunfähigkeitsversicherung die sinnvollere Absicherung.

Warum die BU-Versicherung meist die beste Wahl ist

Gesetzliche Leistungen bei Berufsunfähigkeit und Alternativen

Arbeitnehmer bekommen bei Berufsunfähigkeit über die gesetzliche Rentenversicherung unter gewissen Voraussetzungen eine finanzielle Unterstützung in Form der Erwerbsminderungsrente. Die staatliche Rente reicht jedoch meist nicht einmal zur Finanzierung des Alltags aus. In vielen Fällen wird sie gar nicht oder nur deutlich vermindert gezahlt.

Oft unzureichender Schutz durch andere Versicherungen

Verglichen mit gängigen Alternativen bietet eine Berufsunfähigkeitsversicherung den umfassendsten Schutz. Hier spielt es im Bedarfsfall keine Rolle, weshalb Sie nicht mehr in Ihrem Beruf arbeiten können. Wer eine Unfallversicherung oder eine sogenannte Dread-Disease-Police abgeschlossen hat, bekommt nur unter ganz spezifischen Voraussetzungen Unterstützung. So liegt die Zahl derer, die aufgrund eines Unfalls berufsunfähig werden, laut des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) gerade einmal bei neun Prozent.

Für wen lohnt sich eine Berufsunfähigkeitsversicherung?

Menschen, die handwerkliche oder andere körperlich anstrengende Berufe ausüben, tragen ein höheres Risiko, berufsunfähig zu werden. Aber auch im Büro steigt das Risiko einer Berufsunfähigkeit immer weiter. Mangelnde Bewegung, erhöhter Stress und übermäßige Bildschirmarbeit erhöhen die Gefahr zu erkranken. Eine Berufsunfähigkeitsversicherung kann daher für alle Altersklassen und Berufsgruppen sinnvoll sein.

Egal ob Handwerker, Ingenieur, Krankenschwester oder Büroangestellte– Berufsunfähigkeit kann jeden treffen. Deshalb ist grundsätzlich für alle Menschen der Abschluss einer BU-Versicherung nicht nur sinnvoll, sondern extrem wichtig. Fällt Ihr Einkommen auf Grund von Krankheit weg, entstehen Ihnen unter Umständen finanzielle Engpässe, die Sie über diese Versicherung auffangen können.

Besonders wichtig ist eine Berufsunfähigkeitsversicherung außerdem für Selbstständige und Freiberufler sowie Nicht-Erwerbstätige, wie z.B. Hausfrauen und Hausmänner, da diese in der Regel nicht staatlich abgesichert sind. Auch für Schüler, Studenten, Auszubildende und Berufseinsteiger ist diese Versicherung wichtig, denn wer weniger als fünf Jahre in die gesetzliche Rentenkasse eingezahlt hat, hat keinerlei Anspruch auf eine Rentenzahlung. Eine private Vorsorge ist deshalb essenziell.

Frühzeitiger Abschluss zahlt sich aus

Es ist sinnvoll, schon in jungen Jahren über eine Absicherung des Berufsunfähigkeitsrisikos nachzudenken. Denn junge Leute zahlen aufgrund ihres niedrigen Eintrittsalters und des in der Regel guten Gesundheitszustands niedrigere Beiträge. Der Vertrag sollte daher möglichst frühzeitig geschlossen werden. Ein Pluspunkt bei frühem Abschluss einer BU-Versicherung bei der LV 1871: Bis zu einem Eintrittsalter von 35 Jahren können Sie von der vereinfachten Risikoprüfung profitieren.

Unsere Golden BU für verschiedene Berufsgruppen

Punkte auf die Sie beim Abschluss einer BU achten sollten

Bei der Suche nach einer passenden Berufsunfähigkeitsversicherung sollten Sie einige Kriterien beachten

Risikoprüfung in der Berufsunfähigkeitsversicherung

Der Einfluss der Gesundheitsprüfung, von Freizeitrisiken und Berufsrisiken

Bei Abschluss einer Berufsunfähigkeitsversicherung wird eine Risikoprüfung durchgeführt. Es werden berufliche Risiken, Freizeitrisiken wie beispielsweise gefährliche Sportarten, aber auch Ihr Gesundheitszustand abgefragt. Dabei beantworten Sie im Rahmen der enthaltenen Gesundheitsprüfung als Antragsteller einige Fragen, unter anderem zu Vorerkrankungen, die eine erhöhte Gefahr der Berufsunfähigkeit mit sich bringen.

Auch Ihr Lebenswandel spielt bei der Gesundheitsprüfung eine Rolle. Regelmäßiger Konsum von Alkohol, Tabak oder Drogen kann sich ebenso negativ auf Ihren Gesundheitszustand auswirken wie starkes Übergewicht.

Sie möchten eine Berufsunfähigkeitsversicherung ohne Gesundheitsfragen? Ganz ohne Gesundheitsfragen geht es bei der Berufsunfähigkeitsversicherung nicht, aber für Personen bis 35 Jahre bietet die LV 1871 eine vereinfachte Risikoprüfung mit nur wenigen Fragen an. Sprechen Sie uns gerne darauf an.

Tipp

Wollen sich Interessenten lediglich unverbindlich über eine Berufsunfähigkeitsversicherung informieren, ist eine Risikovoranfrage sinnvoll. Ihre Daten werden (im Vergleich zu einem Antrag) nicht gespeichert. Somit kann auch eine Person, die in der Vergangenheit Erkrankungen hatte oder noch hat, eine unverbindliche Anfrage ohne Risiko stellen.