Fonds

Geldanlage für Rentner

Strategien für einen finanziell sicheren Ruhestand

Warum ist Geldanlage für Rentner wichtig?

Die Zeiten, in denen der Ruhestand ausschließlich aus dem Zurücklehnen und dem Genuss des Ersparten bestand, gehören längst der Vergangenheit an. Angesichts steigender Lebenserwartung, anhaltender Inflation und zum Teil niedriger Zinsen wird es immer wichtiger, die eigenen Finanzen auch im Ruhestand aktiv zu gestalten. Eine kluge Geldanlage für Rentner ist heute ein zentraler Baustein, um den Lebensstandard langfristig zu sichern, unvorhergesehene Ausgaben abzudecken und Wünsche im Alter zu verwirklichen. Dabei sind die Anforderungen an die Geldanlage im Alter andere als in jüngeren Jahren. Sicherheit, Verfügbarkeit und eine gewisse Planbarkeit stehen meist im Vordergrund – ohne dabei mögliche Renditechancen völlig auszuschließen.

Der Lebensabschnitt Ruhestand und das Thema Finanzen

Mit dem Übergang in den Ruhestand beginnt ein neuer Lebensabschnitt – auch aus finanzieller Sicht. Die gewohnte Sicherheit durch ein monatliches Arbeitseinkommen entfällt und an dessen Stelle treten Einkommensquellen wie z.B. die gesetzliche Rente, eine betriebliche Altersvorsorge, eine private Rentenversicherung und die eigenen Ersparnisse. Diese Einnahmen bilden das Fundament der finanziellen Stabilität, müssen aber nicht nur den täglichen Lebensunterhalt decken, sondern auch Puffer für unvorhersehbare Ausgaben bieten: Sei es eine notwendige Zahnbehandlung, Zuzahlungen bei Medikamenten, die Anschaffung eines neuen Haushaltsgeräts oder langfristig steigende Pflegekosten.

Herausforderungen und Ziele der Geldanlage als Rentner

Die Geldanlage im Alter kann auch Chancen bieten: Viele Rentner haben keine großen finanziellen Verpflichtungen mehr, wie etwa Hypotheken oder die Ausbildung der Kinder. Selbst wenn ein größerer Teil des Einkommens oder Vermögens auf die Lebenshaltungskosten entfällt, steht möglicherweise noch ein kleinerer Teil zu freien Verfügung, der bewusst und strategisch angelegt werden kann. Denn viele Senioren unterschätzen die Dauer ihres Ruhestandes. Bei einem Renteneintritt mit Mitte 60 kann immer noch ein Anlagehorizont von 20 oder gar 30 Jahren bestehen. Das eröffnet Chancen für eine renditeorientierte Geldanlage für Senioren, stellt aber auch Anforderungen an die Risikosteuerung und Flexibilität der gewählten Investments. Hinzu kommt die Herausforderung, aus einem oft begrenzten Kapital das Beste herauszuholen, ohne sich finanziell zu übernehmen oder unnötigen Risiken auszusetzen.

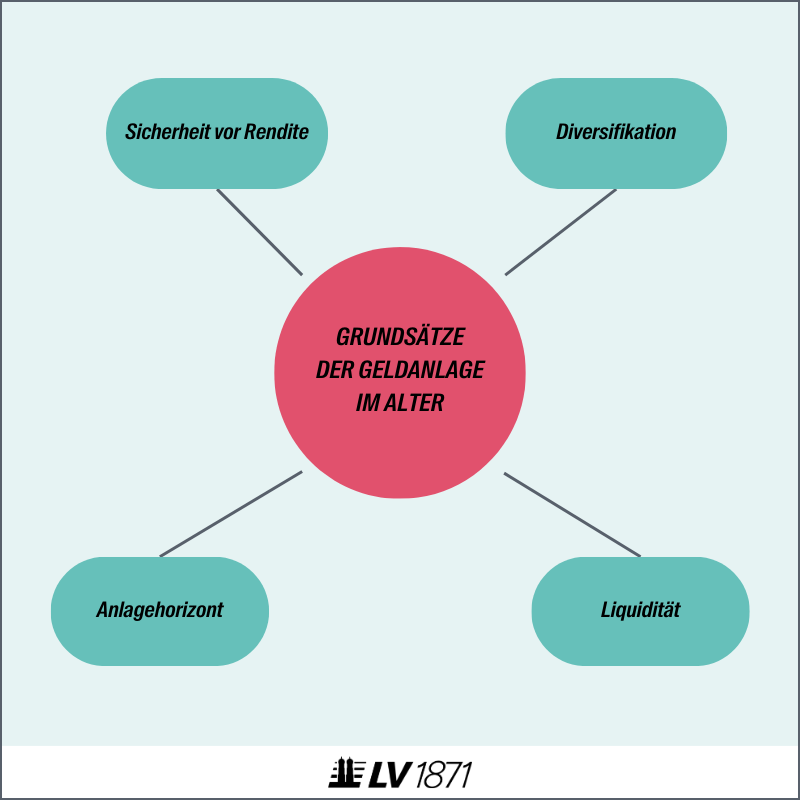

Gerade in dieser neuen Lebensphase gewinnt eine umsichtig geplante Geldanlage für Rentner an Bedeutung. Dabei kann sie auf unterschiedliche Ziele einzahlen:

Top 4 Möglichkeiten zur Geldanlage für ältere Menschen

Die Auswahl an Anlagemöglichkeiten ist heute so groß wie nie. Dennoch müssen Senioren genau hinschauen, welche Form der Geldanlage zu ihren Bedürfnissen passt. Eine solide Geldanlage für ältere Menschen basiert auf einer klaren Zielsetzung, realistischen Erwartungen und einer fundierten Risikoabwägung.

1. Klassische Sparanlagen

Klassische Sparprodukte wie Tagesgeld- oder Festgeldkonten bieten eine hohe Sicherheit und planbare Erträge. Beim Tagesgeldkonto ist das Kapital täglich verfügbar und eignet sich hervorragend für Liquiditätsreserven. Das Festgeld bietet im Gegenzug eine höhere Verzinsung, bindet das Geld aber für einen festgelegten Zeitraum. Beide Anlageformen sind ideal für konservative Anleger, die auf Nummer sicher gehen möchten. Besonders bei größeren Beträgen empfiehlt es sich, auf die Einlagensicherung der jeweiligen Bank zu achten, um das Vermögen vor Verlusten zu schützen.

2. Anleihen oder festverzinsliche Wertpapiere

Wer etwas höhere Renditen anstrebt und bereit ist, ein gewisses Maß an Risiko zu akzeptieren, für den können Anleihen oder festverzinsliche Wertpapiere eine interessante Option sein. Staatsanleihen mit guter Bonität oder Unternehmensanleihen namhafter Firmen bieten planbare Erträge bei moderatem Risiko. Besonders beliebt sind auch ETFs mit risikoarmen Strategien. Diese setzen meist auf eine breite Diversifikation über Länder, Branchen und Anlageklassen hinweg und gelten als vergleichsweise stabil.

Auch hier gilt: Die Auswahl sollte sorgfältig erfolgen. Nicht jede Anleihe und jeder ETF sind automatisch geeignet. Wichtig ist ein Blick auf die Kostenstruktur, die Anlagephilosophie und die historische Wertentwicklung.

3. Aktien und Dividenden

Auch im Ruhestand können Aktien Teil einer durchdachten Anlagestrategie sein – insbesondere im Rahmen von Dividendenstrategien. Aktien von etablierten, dividendenstarken Unternehmen bieten regelmäßige Erträge und ermöglichen gleichzeitig eine gewisse Teilhabe an der wirtschaftlichen Entwicklung. Wer langfristig denkt und sein Aktienportfolio breit aufstellt, kann damit von attraktiven Renditen profitieren.

Dividendenaktien gelten als vergleichsweise stabil und eignen sich daher auch für vorsichtige Anleger. Wichtig ist jedoch Streuung zu gewährleisten und Einzelwerte nicht zu stark zu gewichten. Wer sich mit der Auswahl schwertut, kann auf Dividenden-ETFs zurückgreifen. Diese bündeln eine Vielzahl solcher Titel und reduzieren so das Risiko. Auch hier spielen Anlagehorizont und Risikoneigung eine zentrale Rolle. Eine vollständige Absicherung gibt es am Kapitalmarkt nie – wohl aber die Möglichkeit, Risiken gezielt zu steuern.

4. Fondsrenten mit fondsgebundenem Rentenbezug

Eine weitere interessante Variante können fondsgebundene Rentenversicherungen mit der Option zum fondsgebundenen Rentenbezug, wie MeinPlan der LV 1871, sein. Hier profitieren Senioren nicht nur während der Ansparphase von den Entwicklungen am Kapitalmarkt, sondern auch noch in der Auszahlphase – d.h. im Ruhestand. Zum Renteneintritt wird ein gewisser Anteil aus dem bis zum Rentenbeginn angesparten Fondsguthaben als garantierte Rente ausgezahlt. Während man mit einem kleineren Anteil weiterhin am Kapitalmarkt investiert bleiben kann. Rentner profitieren gleichzeitig von der Planungssicherheit einer garantierten Rente und der Chance auf eine variable fondsgebundene Zusatzrente – abhängig von der Entwicklung am Kapitalmarkt.

Fazit: Geldanlage ist auch für Senioren interessant

Eine Geldanlage für Senioren muss gut überlegt, individuell angepasst und möglichst flexibel gestaltet sein. In einem Lebensabschnitt, in dem Sicherheit und Planbarkeit besonders wichtig sind, sollten Risiken minimiert, Erträge optimiert und Liquiditätsreserven vorgehalten werden. Eine durchdachte Mischung aus klassischen Sparformen, einer Fondsrente mit fondsgebundenem Rentenbezug und ggf. risikoarmen Fonds oder Aktien kann dabei helfen, das Vermögen sinnvoll einzusetzen und für alle Eventualitäten gewappnet zu sein.

Wer sich frühzeitig mit dem Thema beschäftigt und regelmäßig überprüft, ob die gewählte Strategie noch zur eigenen Lebenssituation passt, schafft beste Voraussetzungen für einen finanziell sorgenfreien Ruhestand. Denn eines ist sicher: Die Geldanlage für ältere Menschen ist kein Auslaufmodell – sie ist ein entscheidender Schlüssel zu einem selbstbestimmten und wirtschaftlich stabilen Lebensabend. Vor allem vor dem Hintergrund von Altersarmut und immer noch vorhandener Gender Pension Gap.

Wichtiger Hinweis

Der vorstehende Text sowie die Hinweise und Informationen stellen ausdrücklich keine Anlageberatung oder Empfehlung dar. Es handelt sich bei allen Aussagen um eine/unsere allgemein veröffentlichte Meinung. Die Informationen im vorstehenden Text sind nicht auf eine individuelle Situation zugeschnitten und sind daher kein Ersatz für eine professionelle und individuelle Beratung durch hierfür qualifizierte Personen.

Risikohinweis: Die Wertentwicklung in der Vergangenheit stellt keinen zuverlässigen Indikator für die zukünftige Entwicklung dar. Aktien und Fonds können steigen und fallen, selbst ein Totalverlust ist nicht ausgeschlossen.