Magisches Dreieck der Geldanlage einfach erklärt

Festgeldkonto, Immobilien, Gold, ETFs und mehr: Wer sein Vermögen vermehren möchte, hat zahlreiche Optionen zur Auswahl. Welche Anlageform die richtige ist, ist individuell verschieden – ausschlaggebend sind die persönlichen Bedürfnisse und Wünsche der Sparer.

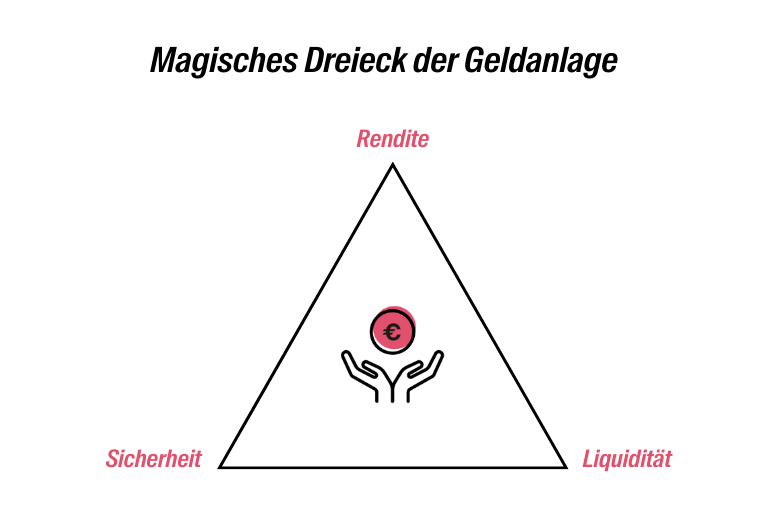

Bei der Entscheidungsfindung kann das magische Dreieck der Geldanlage helfen (auch magisches Dreieck der Vermögensanlage genannt). Das magische Dreieck setzt drei mögliche Ziele der Geldanlage ins Verhältnis zueinander. Die Punkte Verfügbarkeit bzw. Liquidität, Sicherheit und Rendite bilden dabei ein Dreieck, bei dem individuelle Schwerpunkte gesetzt werden können.

Die Anlageziele konkurrieren miteinander

Kein Finanzprodukt kann alle drei Anlageziele erfüllen. Eine Geldanlage, die gleichzeitig eine hohe Rendite, eine schnelle Verfügbarkeit und eine hohe Sicherheit bietet, gibt es nicht.

Die Komponenten im Überblick

Ergänzend zur allgemeinen Erklärung des magischen Dreiecks der Geldanlage stellen wir Ihnen nachfolgend die einzelnen Ziele Rentabilität, Liquidität und Sicherheit näher vor und erklären, wie sie miteinander konkurrieren können:

Rentabilität bzw. Rendite

Mit Rentabilität bzw. Rendite ist der Ertrag gemeint, den eine bestimmte Anlageform erzielen soll. Finanzprodukte, die hohe Renditen versprechen, sind häufig mit einem höheren Risiko verbunden. Wer sich hohe Erträge erhofft und gleichzeitig ein hohes Sicherheitsbedürfnis hat, muss mit einer langfristigen Kapitalbindung rechnen, also Abstriche bei der Verfügbarkeit machen.

Liquidität

Für manche Sparer ist es wichtig auch kurzfristig auf ihr Vermögen zugreifen zu können. Verschiedene Anlageoptionen bieten diese Möglichkeit, jedoch geht dies entweder zulasten der Renditeaussichten oder der Sicherheit. Sprich: Eine Anlageform mit hoher Liquidität bringt wahlweise weniger Ertrag oder geht mit einem höheren Verlustrisiko einher.

Sicherheit

Wenn Sie beim Vermögensaufbau in erster Linie auf Sicherheit setzen wollen, müssen Sie entweder eine geringere Rendite oder Abstriche bei der Verfügbarkeit in Kauf nehmen.

Beispiele zum magischen Dreieck der Geldanlage

Das magische Dreieck der Geldanlage hilft dabei, sich über die eigenen Wünsche klar zu werden und eine geeignete Anlageform zu finden. Denn jedes Finanzprodukt kann innerhalb des Dreiecks verortet werden. Nachfolgende Beispiele sollen dies verdeutlichen:

- Tages- und Festgeldkonten: Diese eher konservative Form der Geldanlage bietet in Zeiten der Inflation und des Niedrigzins nur sehr geringe Renditeaussichten. Allerdings sind die Einlagen relativ sicher und schnell verfügbar.

- Immobilien: Wer sein Geld in Immobilien anlegt, darf sich abhängig von der Region auf Renditechancen bei gleichzeitiger Sicherheit freuen. Dies geht jedoch zulasten der Liquidität. Benötigen Anleger kurzfristig Bargeld, etwa zum Begleichen überraschend anfallender Verbindlichkeiten, hilft Immobilienkapital wenig weiter, denn es ist langfristig gebunden.

- Rentenfonds: Bei Rentenfonds handelt es sich meist um festverzinsliche Wertpapiere mit guten Renditechancen. Da diese geringeren Kursschwankungen unterworfen sind als beispielsweise Aktien, gelten sie als vergleichsweise sicher. Doch auch hier muss der Sparer Abstriche bei der Liquidität hinnehmen. Das angesparte Kapital wird in der Regel erst zum vertraglich festgelegten Zeitpunkt ausgezahlt.

- Aktien und ETFs: Diese beiden Finanzprodukte bieten die Chance auf hohe Gewinne, bergen aber auch das Risiko eines Totalverlusts. Da Aktien und ETFs an der Börse gehandelt werden, können sie an jedem Handelstag verkauft und in Bargeld umgewandelt werden. Die Verfügbarkeit ist also sehr hoch. Bei kurzfristigem Geldbedarf kann es jedoch sein, dass der Verkauf zu einem geringeren Kurs als der Einkauf stattfindet und mit Verlusten zu rechnen ist.

Wichtiger Hinweis

Der vorstehende Text sowie die Hinweise und Informationen stellen ausdrücklich keine Anlageberatung oder Empfehlung dar. Es handelt sich bei allen Aussagen um eine/unsere allgemein veröffentlichte Meinung. Die Informationen im vorstehenden Text sind nicht auf eine individuelle Situation zugeschnitten und sind daher kein Ersatz für eine professionelle und individuelle Beratung durch hierfür qualifizierte Personen.

Risikohinweis: Die Wertentwicklung in der Vergangenheit stellt keinen zuverlässigen Indikator für die zukünftige Entwicklung dar. Aktien und Fonds können steigen und fallen, selbst ein Totalverlust ist nicht ausgeschlossen.