Was ist eine Entgeltumwandlung?

Bei der Entgeltumwandlung, häufig auch Gehaltsumwandlung genannt, handelt es sich um eine Möglichkeit der Altersvorsorge über den Arbeitgeber im Rahmen der betrieblichen Altersvorsorge (kurz bAV). Der Arbeitnehmer verzichtet auf einen gewissen Betrag seines Bruttogehalts, das dann zu einem Versorgungsbeitrag umgewandelt wird. Dabei stehen ihm verschiedene, vom Arbeitgeber auswählbare Durchführungswege zur Verfügung. Am häufigsten wird der Beitrag in eine Direktversicherung eingezahlt.

Je nach Durchführungsweg sind die Beiträge entweder vollständig sozialabgabenfrei oder bis zu vier Prozent der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung. Steuerlich begünstigt sind Beiträge bis zu einer Höhe von maximal 8 Prozent der Beitragsbemessungsgrenze. In 2025 sind das bis zu 644 Euro monatlich.

Arbeitnehmer haben Anspruch auf Entgeltumwandlung

Bereits seit 2002 müssen Arbeitgeber mindestens einen Durchführungsweg der betrieblichen Altersvorsorge anbieten. Demnach hat jeder Arbeitnehmer einen Anspruch darauf, der in die gesetzliche Rentenversicherung einbezahlt. Seit 2013 gilt das auch für geringfügig Beschäftigte, die auf einer 520-Euro-Basis angestellt und rentenversicherungspflichtig sind. Auf die Entgeltumwandlung aufmerksam machen muss der Arbeitgeber allerdings nicht, weswegen Arbeitnehmer sich aktiv informieren sollten.

Obwohl der Arbeitnehmer keinen Einfluss auf den Durchführungsweg hat, sollte er sich vom Arbeitgeber das Vertragsangebot erklären lassen. Darüber hinaus sollte man vorher beim Arbeitgeber die Höhe des Zuschusses erfragen. Je höher dieser ausfällt, desto eher lohnt sich eine Entgeltumwandlung für den Arbeitnehmer. Seit dem Jahr 2019 ist der Arbeitgeber außerdem dazu verpflichtet, die Einzahlungen bei Neuzusagen mit mindestens 15 Prozent zu bezuschussen. Seit 2022 gilt der verpflichtende Zuschuss auch für bereits bestehende Verträge.

Durchführungswege der betrieblichen Altersvorsorge

Vorteile der Entgeltumwandlung

Die Entgeltumwandlung bietet eine Reihe von Vorteilen. Gründe, sich für eine bAV zu entscheiden könnten unter anderem sein:

- Eine Versorgung im Alter, denn die gesetzliche Rente sinkt immer weiter. Es ist deshalb wichtig, sich über zusätzliche Vorsorgelösungen zu informieren.

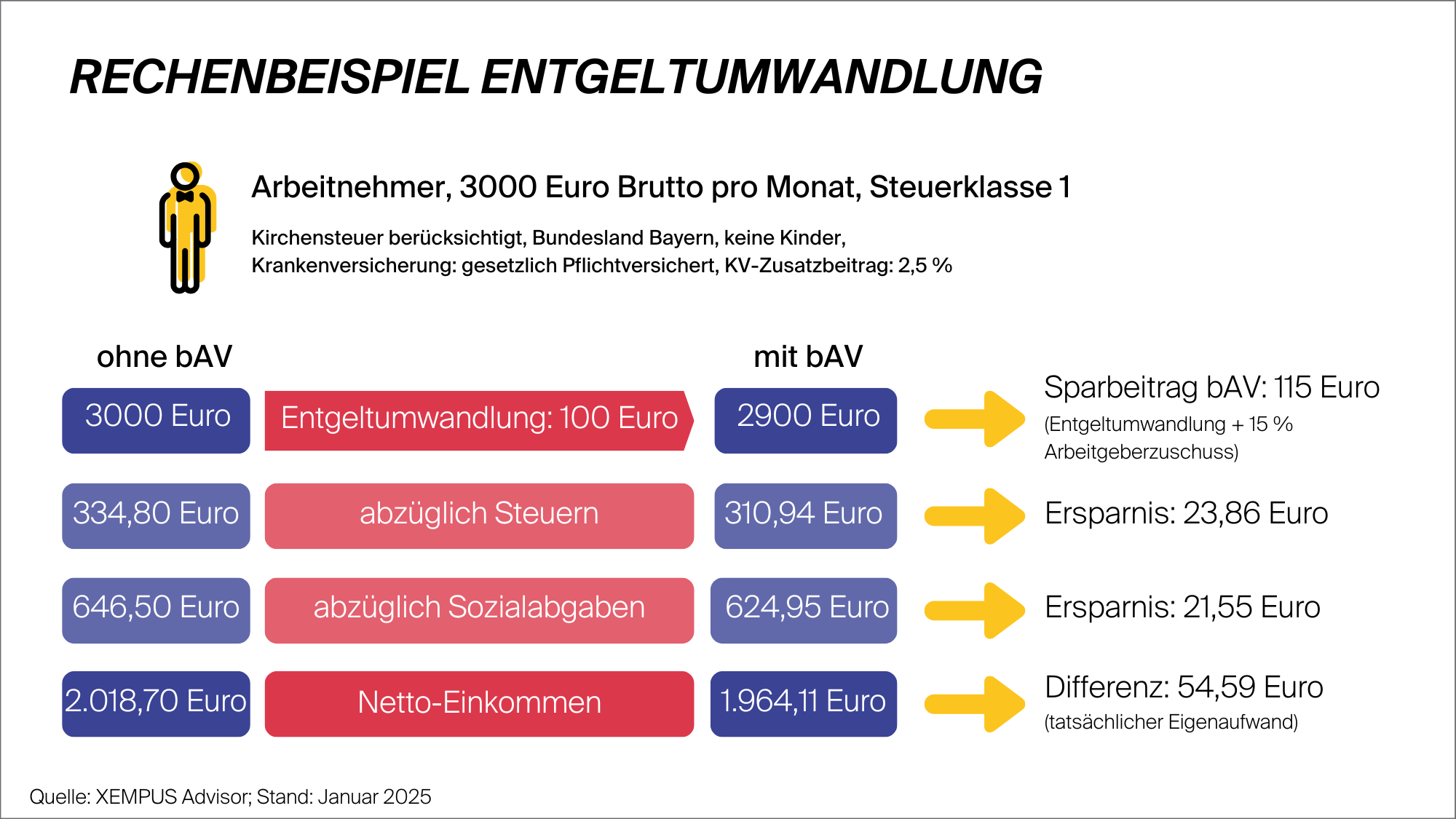

- Dadurch, dass der Beitrag vom Bruttoeinkommen abgeht, sparen Arbeitnehmer Steuern und gegebenenfalls Sozialabgaben. Somit wird mehr eingezahlt, als tatsächlich an Nettoeinkommen fehlt (siehe untenstehende Grafik).

- Es besteht ein geringer Verwaltungsaufwand, da der Beitrag automatisch abgeht. Außerdem sind keine zusätzlichen Angaben in der Einkommenssteuererklärung notwendig.

- In den meisten Fällen ist eine Entgeltumwandlung rentabler als ein privater Sparplan.

- Durch den verpflichtenden Arbeitgeber-Zuschuss reduziert sich zusätzlich der Eigenaufwand für den Arbeitnehmer und macht die bAV noch attraktiver.

Zu 2. Rechenbeispiel Entgeltumwandlung für 2025

Was man bei der Entgeltumwandlung beachten sollte

Da durch die Beitragszahlung aus der Entgeltumwandlung das Bruttoeinkommen sinkt, kann die gesetzliche Rente geringer ausfallen. Es sollte daher im Einzelfall geprüft werden, ob die Rendite aus der Entgeltumwandlung den möglichen Verlust bei der gesetzlichen Rente übersteigt.

Darüber hinaus wird die Betriebsrente nachträglich versteuert. Hinzu kommen bei gesetzlich krankenversicherten Rentnern die vollen Beträge für die Kranken- und Pflegeversicherung.

Wann lohnt sich die Entgeltumwandlung?

Ob sich die Entgeltumwandlung lohnt, hängt unter anderem von der Höhe des Einkommens, der Steuerklasse und der Bezuschussung durch den Arbeitgeber ab. Diese liegt pauschal bei 15 Prozent. Damit sich die Entgeltumwandlung lohnt, sollten auch Faktoren wie eine gute Verzinsung, Rentabilität und die Finanzstärke des Versicherers beachtet werden.

Wer plant, häufig seinen Arbeitgeber zu wechseln oder wer in der Wahl seiner Arbeitgeber flexibel bleiben will, sollte folgendes beachten: Es ist zwar grundsätzlich möglich, sein Vorsorgemodell auf den neuen Arbeitgeber zu übertragen, dies allerdings nur, wenn dieser damit auch einverstanden ist. Häufig haben Unternehmen jedoch eigene Vertragstypen für alle Mitarbeiter. Somit würde ihnen bei der individuellen Verwaltung der Arbeitnehmerbeiträge ein zusätzlicher Aufwand entstehen. Es können außerdem Abschlusskosten für einen neuen Vertrag anfallen.

Generell gilt, dass jeder für sich selbst prüfen sollte, ob sich eine Entgeltumwandlung lohnt, da sich hierüber keine pauschale Aussage treffen lässt.

Entscheidungskriterien Entgeltumwandlung

Die Entgeltumwandlung kann für viele Arbeitnehmer eine gute Möglichkeit sein, um mit wenig Aufwand lukrativ für das Alter vorzusorgen. Inwiefern die Entgeltumwandlung tatsächlich zur eigenen Lebensplanung und den persönlichen Bedürfnissen passt, hängt trotzdem vom Einzelfall ab. Verschiedene Faktoren wie die Höhe des Gehalts, die Bezuschussung durch den Arbeitgeber oder auch die individuelle Karriereplanung können bei der Entscheidung helfen.